Articoli

Guerra in Ucraina e (altra) fame in Africa

/43 Commenti/in Uncategorized /da Pino Nicotridi Mario Lettieri* e Paolo Raimondi**

I venti di guerra stanno mettendo a dura prova l’economia mondiale con effetti negativi, soprattutto sul continente africano. Secondo l’economista del South African Institute of International Affairs (SAIIA), Steven Gruzd, “l’insicurezza alimentare avrà conseguenze molto gravi a causa del conflitto in corso, considerato che la Russia è il maggiore esportatore di grano in Africa e l’Ucraina è al quinto posto”. A loro si deve quasi un terzo delle esportazioni di grano, orzo e semi di girasole.

La produzione e l’export di questi beni sono in drammatica crisi non solo a causa dei danni diretti della guerra, dell’interruzione delle vie di comunicazione e dei porti, ma anche perché un’elevata quota delle terre ucraine potrebbe perdere la stagione delle semine. Molti campi sono stati abbandonati e non stanno arrivando dalla Russia i fertilizzanti necessari per la normale produzione.

La Food and Agricultural Organization delle Nazioni Unite (Fao) giustamente lancia allarmi sulla sicurezza alimentare. Alla 32.ma Sessione della Conferenza Regionale per l’Africa, tenutasi a metà aprile a Malabo, capitale della Guinea Equatoriale, ha affermato che “il numero di persone che soffrono la fame nell’Africa sub sahariana è, dopo anni di declino, di nuovo in aumento. Secondo gli ultimi dati, 282 milioni di persone nel continente, in altre parole oltre un quinto della popolazione, non hanno cibo a sufficienza, con un aumento di 46 milioni rispetto al 2019”.

L’Indice Fao dei prezzi alimentari ha raggiunto una media di 159,3 punti a marzo 2022, in aumento del 12,6% rispetto a febbraio, il livello massimo dal suo inizio nel 1990. Nello specifico, in un mese l’indice per i cereali è cresciuto del 17,1% e quello dell’olio vegetale del 23,2,%.

A dire il vero, i prezzi delle materie prime agricole avevano preso a correre già prima della guerra in Ucraina. La “manina” della sempre presente e attiva speculazione finanziaria era ben visibile.

David Beasley, direttore del World Food Programme ha avvisato che il conflitto può provocare “una catastrofe alimentare di portata globale, la peggiore crisi alimentare dalla seconda guerra mondiale”. Prima del 24 febbraio l’agenzia Onu nutriva 125 milioni di persone. Il 50% del grano acquistato dal Wfp era ucraino. Adesso deve tagliare le razioni a causa dell’aumento dei prezzi del cibo e del carburante.

Infatti, come sostiene anche l’Ocse, la Russia fornisce circa il 19% del gas naturale mondiale e l’11% del petrolio. I prezzi dell’energia sono aumentati in modo preoccupante. Ad esempio, i prezzi spot del gas in Europa sono di 10 volte superiori rispetto a un anno fa, mentre il costo del petrolio è quasi raddoppiato nello stesso periodo.

Beasley ha affermato che l’Ucraina è passata dall’essere “il granaio del mondo” ad avere essa stessa bisogno di pane. Lo stop dell’export di grano dall’Ucraina andrà a gravare soprattutto su quei Paesi dove è già diffusa la povertà. Per esempio, il Libano importa dall’Ucraina il 74% di grano per la propria sussistenza, l’Egitto il 30%, la Tunisia il 47,7%, la Libia il 43% e lo Yemen il 22%. Eritrea e Somalia dipendono interamente dalle importazioni di grano da Russia e Ucraina.

Il dramma delle popolazioni dipendenti dall’import alimentare è stato evidenziato anche dal vice direttore della Fao, l’italiano Maurizio Martina, ricordando che 26 Paesi a basso livello di reddito, molti dei quali africani ma anche dell’Asia meridionale, dipendono da Russia e Ucraina per oltre la metà della loro importazione di cereali.

Non si può, quindi, non condividere le raccomandazioni della Fao di tenere aperti i mercati dei beni alimentari e dei fertilizzanti e di rivedere le restrizioni al loro export, considerando le conseguenze delle sanzioni sulla vita di centinaia di milioni di persone.

Si stima che quest’anno arriveranno nei Paesi più bisognosi 35 milioni di tonnellate di cereali in meno rispetto a quelli dello scorso anno. Sono già cominciate le file per il pane a Tunisi; l’Egitto ha riserve di grano per qualche mese e altri Paesi africani vedono lo spettro di inevitabili crisi alimentari.

E’ opportuno ricordare che questi grandi importatori di grano in passato sono stati spesso teatro di rivolte popolari causate proprio dall’aumento dei prezzi del pane.

Il problema, quindi, non è solo dei Paesi in guerra ma anche di tutti i Paesi occidentali che hanno dettato sanzioni senza valutarne appieno gli effetti negativi nelle altre parti del mondo.

*già sottosegretario all’Economia **economista

Possibile che siano tutti smemorati? E che facciano un tifo demenziale per una nuova guerra contro la Russia?

/30 Commenti/in Uncategorized /da Pino NicotriFISCHIANO PIETRE DA ENTRAMBI I FRONTI…

/58 Commenti/in Uncategorized /da Pino Nicotrihttps://www.youtube.com/watch?v=MiZ15I0HJ3g

[Le lodi di Samir nei miei confronti sono eccessive. Lo avevo pregato di presentarmi in modo sobrio e conciso. E vabbè!]

Le stablecoin: monete private senza controllo?

/0 Commenti/in Uncategorized /da Pino NicotriLe stablecoin: monete private senza controllo?

Mario Lettieri* e Paolo Raimondi**

La digitalizzazione è indubbiamente un profondo ed efficiente ammodernamento di tutti i settori della società. In particolare dei processi tecnologici, economici e finanziari.

Anche nei settori dei pagamenti si è avuto un vero a proprio “boom digitale” e sono sottoposti a dei cambiamenti continui, a un ritmo incalzante. L’e-commerce, per esempio, sta celermente soppiantando i tradizionali settori di vendita. Le transazioni e i pagamenti hanno sempre più accantonato l’uso del contante, anche quello della carta di credito di plastica. Oggi si acquista e si paga attraverso specifiche “app” presenti negli smartphone personali.

Una ricerca della Bce ha evidenziato che, in un breve lasso di tempo, sono state avanzate ben oltre 200 nuove proposte e iniziative nel campo dei pagamenti. Sono dei servizi così innovativi e ambiti dal grande business tanto da essere offerti a titolo gratuito in cambio, però, della disponibilità e della gestione di informazioni e di dati riguardanti i singoli utenti. Naturalmente a discapito della privacy. A proporli sono le cosiddette imprese bigtech, i giganti tecnologici globali, quali Google, Amazon, Facebook e molti altri tra cui la cinese Alibaba. Sono i dominatori assoluti dei listini di tutte le borse valori intenzionali. La loro forza sta non solo nell’abbondanza della liquidità ma anche nel controllo delle piattaforme online, dei social media e delle le tecnologie di comunicazione mobile.

Tale sistema presuppone l’esistenza di conti correnti coperti da disponibilità o da garanzie reali. Se tenuto sotto un puntuale controllo da parte delle istituzioni di vigilanza, non vi sarebbero rischi o particolari problemi. Anzi, potrebbe agevolare e velocizzare il segmento dell’economia finanziaria e bancaria.

La cosa, però, cambia completamente quando certe grandi organizzazioni economiche e finanziarie internazionali intendono creare delle monete digitalizzate private. E’ il caso delle cripto valute la cui volatilità, opacità e mancanza di controlli hanno già creato seri rischi alla stabilità dell’intero sistema.

La storia dei bitcoin docet: valori saliti alle stelle e poi crollati improvvisamente, mentre le banche centrali, incapaci di intervenire, stavano a guardare preoccupate.

Adesso sul mercato sono arrivate le cosiddette stablecoin globali. Sono degli strumenti finanziari sviluppati proprio per ovviare alla volatilità delle cripto valute, in quanto il loro prezzo dovrebbe essere stabilizzato rispetto a un asset di riferimento: una moneta, come il dollaro e l’euro, l’oro o altre materie prime, oppure titoli e indici di borsa. Esse devono avere come sottostante un portafoglio di asset, di “attività di riserva”. In altre parole, le stablecoin sarebbero delle cripto valute ancorate, per esempio, a delle monete garantite dalle tradizionali istituzioni internazionali. Esse hanno già suscitato grande attenzione e curiosità soprattutto quando Facebook ha annunciato di voler attivare la libra, che sarebbe la sua stablecoin globale in grado di operare senza utilizzare i sistemi di pagamenti e di compensazione e senza i vincoli dei regolamenti esistenti.

Vi sono, poi, altri metodi usati da certe stablecoin, sganciati da affidabili entità centrali, per le quali la stabilizzazione sarebbe data dall’andamento di un algoritmo che detterebbe il comportamento di espansione o di riduzione delle stablecoin stesse. La loro affidabilità è certamente dubbia e molto inferiore, così come quella data dalle cosiddette collateralized stablecoin che usano appunto degli asset digitali come collaterali per garantire la loro emissione. Come al solito non è sempre oro ciò che luccica!

E’chiaro che un’espansione significativa e non regolamentata del loro uso potrebbe produrre effetti negativi e destabilizzanti sul sistema economico.

Lo hanno sottolineato anche il G7 e la Banca dei regolamenti internazionali di Basilea che hanno definito le stablecoinuna “crescente minaccia alla politica monetaria, alla stabilità finanziaria e alla concorrenza”. Infatti, le loro assicurazioni e garanzie potrebbero non essere sufficienti a far fronte alla richiesta di rimborsi in eventuali situazioni di “run”, di corsa al riscatto da parte dei detentori. Pertanto il loro valore potrebbe “oscillare” molto, “contagiando” l’intero sistema finanziario.

Essendo un vero e proprio meccanismo di pagamento, una inadeguata gestione dei rischi di liquidità, di quelli operativi e cibernetici potrebbe provocare una crisi sistemica.

Inoltre, aspetto non irrilevante, gli emittenti delle stablecoin andrebbero ad aumentare il cosiddetto shadow banking, la cui dimensione da anni ha di molto sorpassato il tradizionale settore bancario. Attraverso un loro eventuale ingente acquisto di titoli influirebbero pesantemente sui mercati, sull’operatività delle stesse banche e sulle politiche monetarie e dei tassi di interesse.

Senza attente e stringenti misure di controllo da parte delle agenzie governative preposte, vi è anche un alto rischio che esse siano vulnerabili all’abuso criminale e all’uso per il riciclaggio e per il finanziamento di attività terroristiche.

In Europa, le varie istituzioni stanno studiando le caratteristiche e gli effetti delle stablecoin con grande attenzione e preoccupazione.

La Commissione europea intende approntare un regolamento del mercato delle cripto attività, senza il quale giustamente teme effetti incontrollabili e molto destabilizzanti. Le stablecoin dovrebbero rispettare i requisiti legali, i regolamenti e gli standard previsti per tutti i sistemi e gli strumenti di pagamento.

La Bce e le banche centrali nazionali stanno elaborando nuove norme relative alla sorveglianza sui sistemi dei pagamenti, soprattutto su quelli elettronici. Per far fronte alla richiesta di innovazione e alla sfida di ineludibili modernizzazioni, Francoforte pensa di introdurre un euro digitale, affidabile e privo di rischi. Esso affiancherebbe il contante senza sostituirlo, rendendo il sistema dei pagamenti più fruibile, più celere ed efficiente.

Si ricordi che le stablecoin sono dei mezzi di pagamento emessi da privati. Sono delle valute private, come nel medioevo quando ogni principe, piccolo o grande che fosse, coniava le proprie monete.

E’ in gioco la sovranità monetaria pubblica! Chi ha il dovere di intendere lo faccia!

*già sottosegretario all’Economia **economista

Il boomerang cinese di Trump: nasce un sistema monetario parallelo in yuan?

/4 Commenti/in Uncategorized /da Pino NicotriMario Lettieri* e Paolo Raimondi**

A ogni azione di solito corrisponde una reazione che, a volte, sorprende chi ha iniziato il contenzioso. E’ il caso della politica dei dazi e delle sanzioni di Trump: stanno determinando le condizioni per la nascita di un sistema monetario parallelo basato sullo yuan cinese utilizzabile sia per gli scambi commerciali sia come riserva monetaria. Soprattutto in Asia. Anche le sanzioni americane nei confronti di chi importa petrolio dall’Iran, di fatto, spigono in tale direzione. La Cina è il principale importatore di energia dall’Iran e continuerà a farlo. Il problema, di conseguenza, sorgerà al momento del pagamento in dollari.

Ogni anno la Cina importa dal resto del mondo petrolio per 250 miliardi di dollari e altri 150 miliardi di merci, quali l‘acciaio, il rame, il carbone e la soia. Tutte queste commodity finora sono valutate e commerciate in campo internazionale in dollari. Perciò anche la Cina li deve pagare con la valuta americana. Ciò dà alle autorità Usa un ampio margine di “manovra” su cosa la Cina compra e da chi. In verità, negli anni passati gli Usa non hanno mai nascosto l’intenzione e la capacità di usare questa leva per condizionare certi sviluppi in un’ottica geopolitica e geoeconomica.

Ad esempio, hanno imposto delle forti sanzioni pecuniarie contro alcune banche non americane, come la Standard Chartered inglese e la BNP Parisbas francese, per aver fatto in passato delle operazioni finanziarie in dollari con le controparti iraniane, anche se le suddette banche non avevano violato alcuna regola dei Paesi in cui gli accordi erano stati stipulati. Lo stesso potrebbe oggi succedere per quelle banche, cinesi oppure no, che dovessero giocare un ruolo nei pagamenti in dollari per saldare contratti d’importazione del petrolio iraniano. Pensare di costringere gli importatori di petrolio iraniano, tra cui la Cina, il Giappone, l’India e la Corea del Sud, a cambiare il Paese di rifornimento, ad esempio approvvigionandosi dall’Arabia Saudita, alleata di Washington, potrebbe rivelarsi un grave errore di calcolo.

Di fronte a questa situazione sta emergendo una serie di nuovi strumenti valutari internazionali alternativi al dollaro. Da un po’ di tempo Pechino lavora in questa direzione e si prevede per lo yuan un ruolo centrale.

Prima di tutto, per incoraggiare l’utilizzo della sua valuta nazionale nei commerci, il governo cinese sta agevolando l’accesso ai finanziamenti in yuan attraverso organismi offshore con base a Hong Kong. In secondo luogo, per convincere chi esporta petrolio in Cina ad accettare pagamenti in yuan, Pechino intende dimostrare che i Paesi produttori potrebbero utilizzare gli yuan non solo per l’acquisto di beni cinesi. Pechino, perciò, programma di offrire prodotti finanziari con un valore sicuro e stabile, facilmente monetizzabili, che potrebbero in futuro diventare, addirittura, un’alternativa ai bond del Tesoro americano.

La Cina sta offrendo contratti future sul petrolio e sull’oro che, tra l’altro, permetterebbero agli interessati di creare una garanzia sul prezzo del petrolio ma anche di poterli convertire in oro.

Il processo sembra lento ma è irreversibile. La Cina ha già convinto il Qatar ad accettare lo yuan per il pagamento di parte delle sue esportazioni di petrolio. Inoltre, come conseguenza dell’importante accordo pluriennale di acquisto di petrolio e gas russo per 400 miliardi di dollari da parte della Cina, lo scorso anno Mosca ha cambiato l’equivalente di 50 miliardi di dollari delle sue riserve monetarie in yuan.

Pechino ha già siglato accordi di swap monetari con più di 30 Paesi, tra cui il Giappone e la Russia, che permettono di utilizzare per i commerci lo yuan, bypassando il dollaro. Si ricordi, ad esempio, che molti progetti di cooperazione tra Brasile e Cina sono già finanziati e regolati in yuan.

Proprio alla vigilia del G20 Russia e Cina hanno sottoscritto un accordo per l’utilizzo di strumenti finanziari in rubli e in yuan fino a coprire nei prossimi anni il 50% di tutti i loro commerci bilaterali. E’ da notare che allo stesso tempo i due paesi stanno espandendo enormemente le loro riserve in oro.

La stessa realizzazione della “Belt and Road Initiative, la Nuova Via della Seta, e il ruolo di finanziamento dell’ Asian Infrastucture Investment Bank (AIIB), serviranno per l’internazionalizzazione dello yuan. Molti progetti infrastrutturali con i paesi asiatici coinvolti sono già stipulati nella valuta cinese.

Al riguardo è molto interessante la lettura dell’ultimo bollettino della Banca Mondiale sull’economia dei paesi dell’Africa sub-sahariana, dove la presenza e la cooperazione della Cina è visibilmente molto elevata. La composizione per valuta dell’intero ammontare del debito pubblico e privato di quella regione sarebbe così suddivisa: soltanto il 5,7% in euro, il 62,4% in dollari e il 25% in altre monete. E in quest’ultima categoria lo yuan occupa la parte preponderante.

I suddetti processi di portata globale avranno inevitabilmente effetti anche sull’Europa, che è chiamata a giocare un ruolo attivo e non subalterno ad altri interessi.

*già sottosegretario all’Economia **economista

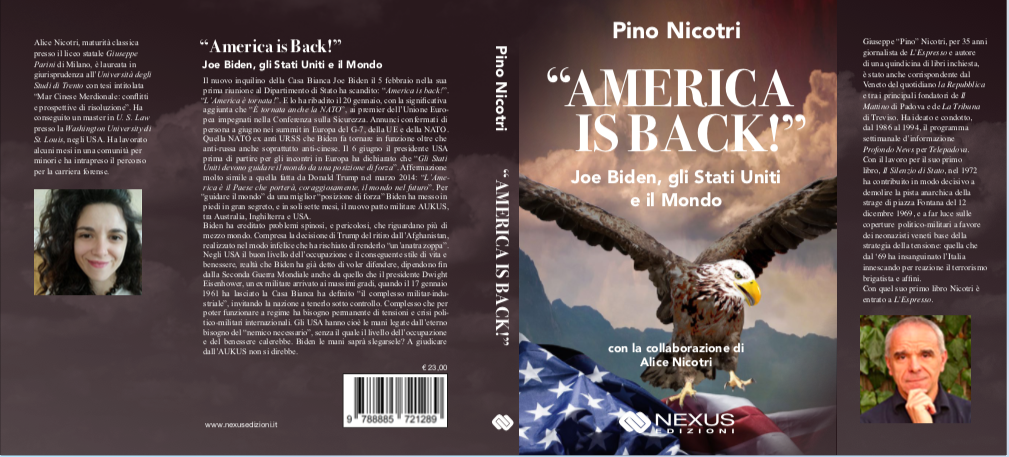

Il libro di Pino Nicotri fresco di stampa, arrivato in libreria il 5 ottobre

/21 Commenti/in Prima pagina /da AlexianDa Moro alla Orlandi, da Pecorelli a Dalla Chiesa, la vera storia della bandaccia romana e di quegli anni torbidi.

- A proposito di lapidazione. E a proposito di dilapidazi...11 settembre 2010 - 11:30

- Ormai è ufficiale: il governo Berlusconi si regge sugli...22 agosto 2010 - 23:27

- LETTERA APERTA AL COLLEGA DEL CORRIERE DELLA SERA FABRIZIO...23 aprile 2012 - 20:42

- Israele, Palestina, Blair, rom di Francia, Iran, Sakineh,...2 settembre 2010 - 20:50

- Lo Strapaese del Bunga Bunga e di Bongo Bongo. Svegliaaaaa!...31 ottobre 2010 - 12:23

- Ridicolini è in affollata compagnia: tutti a far finta...15 marzo 2010 - 11:39

- Il transatlantico che prosegue la crociera di lusso ad Haiti...20 gennaio 2010 - 3:27

- L’agenzia di rating africana è in costruzione26 giugno 2024 - 22:22

- G7: non solo guerre ma anche il debito15 giugno 2024 - 23:25

- Truffe fiscali: quoque tu, Deutschland!10 maggio 2024 - 13:29

- Attenti alla bolla dei corporate bond30 marzo 2024 - 11:39

- Esplode la bomba del debito USA e del debito mondiale15 marzo 2024 - 15:08

- 6 coisas como nosso antes admiracao na vida nos ensina14 marzo 2024 - 14:52

- twenty five Celebrity Feminine on Gender Inequality into...14 marzo 2024 - 9:15

The Timeless Appeal of Wood Jewelry Boxes Wood jewelry...12 marzo 2024 - 9:16 da wood jewelry box

Definition and Overview of Raw Rubber Raw rubber is an...12 marzo 2024 - 9:16 da raw rubber

Hi tһere to everʏ body, it's my first go to see of this...12 marzo 2024 - 9:16 da Mindy

Thanks , I have гecently been searching for information...12 marzo 2024 - 9:16 da Antoinette

I am not sure where you're getting your info, but great...12 marzo 2024 - 9:16 da ecm repair shops near me

I think that is one of the so much vital info for me. And...12 marzo 2024 - 9:16 da laundry bags

Pretty! This has been a really wonderful post. Many thanks...21 ottobre 2015 - 14:35 da แทงบอลสด